― 日銀・FRBの転換期におけるDCF分析 ―

はじめに:政策の転換点に立つマーケット

2025年秋、世界の金融市場は二つの大きな潮流に揺れています。

ひとつは日本銀行の利上げ局面入り。長らく続いたゼロ金利政策の終了は、円金利上昇を通じて「円高圧力」をもたらしています。

もうひとつはFRB(米連邦準備制度)の利下げ開始。景気減速懸念と物価安定の兆しにより、米金利はピークアウトを迎えつつあります。

この「日銀利上げ × FRB利下げ」の組み合わせは、為替市場で典型的な円高要因です。そして、グローバルに事業を展開する日本企業――特に商社株――にとっては、収益・バリュエーションの構造を揺るがす可能性があります。

三菱商事という企業:総合商社の枠を超えて

三菱商事(8058)は、資源・エネルギー・金属・食料・消費・電力・インフラなどを幅広く手掛ける「事業投資型総合商社」です。

かつては資源価格に大きく依存していましたが、近年は非資源分野の利益比重が上昇。

食品チェーン、電力事業、デジタルサービスなど、より安定的なキャッシュフローを生む事業ポートフォリオへと進化しています。

それでもなお、為替や資源市況には高い感応度を持ちます。バークシャー・ハサウェイが筆頭株主として約10%を保有していることも、グローバル投資家からの信頼の証と言えるでしょう。

経済環境と前提条件

- 日銀:短期金利を0.25%→0.75%へ引き上げる観測。長期金利も1.0%台に上昇。

- FRB:2026年にかけて段階的な利下げ(政策金利4.5%→3.5%想定)。

- 為替:2025年秋は1ドル=155円前後だが、シナリオ上は135円〜130円への円高を想定。

- 資源価格:石炭・LNGなどは安定圏、銅価格は堅調だが上昇一服。

この環境では、商社にとって「円高→収益目減り」「日本金利上昇→割引率上昇」という二重の圧力がかかります。

モデルと前提

| 項目 | 内容 |

|---|---|

| 基準FCF | 9,000億円(FY2025営業CFガイダンス) |

| 為替感応度 | USD/JPYが1円円高でFCF▲40億円 |

| ネット有利子負債 | 3兆6,897億円(2025年6月期) |

| 株式数 | 3,937,216,515株 |

| 割引率・成長率 | Base: WACC 7.0%, g 1.5% |

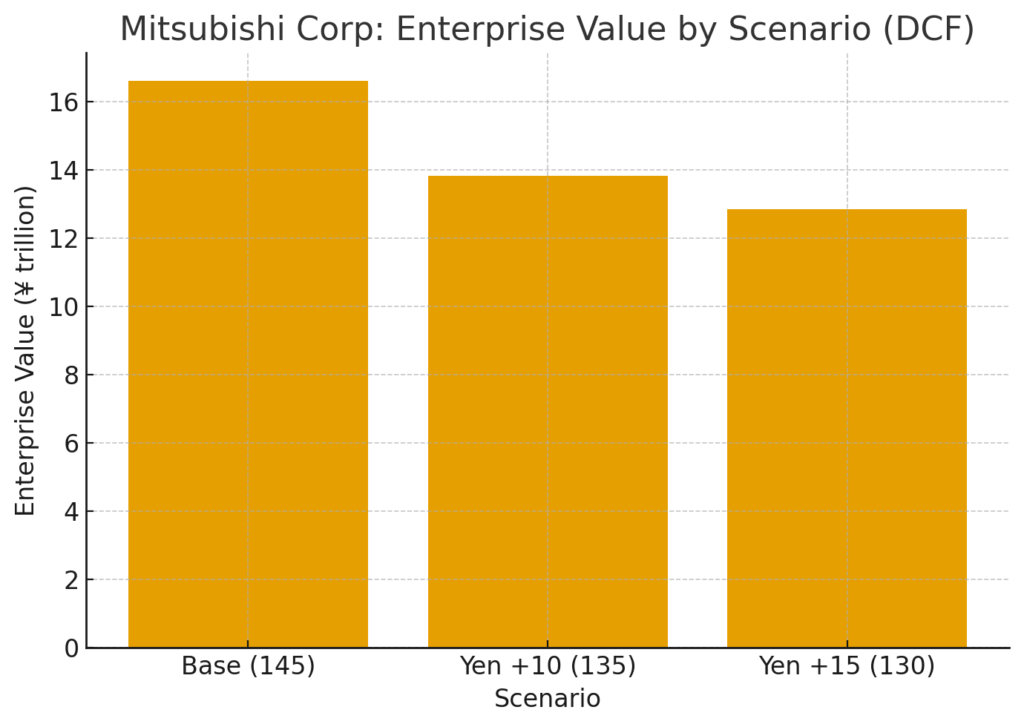

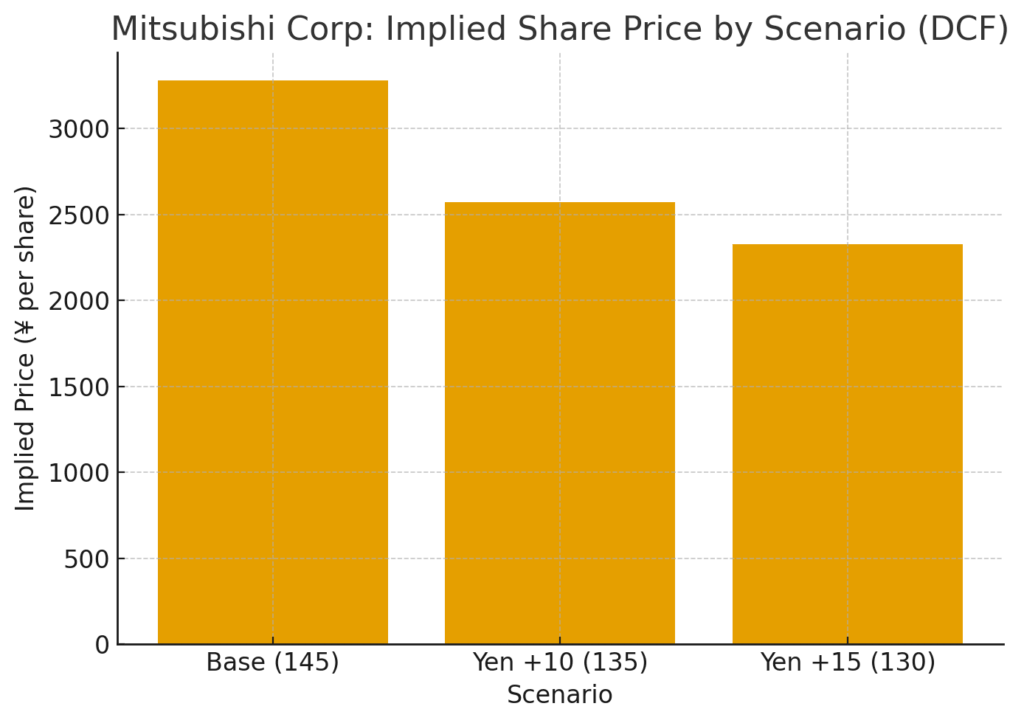

為替シナリオとDCF結果

| シナリオ | USD/JPY | FCF(億円) | WACC | g | EV(兆円) | 株主価値(兆円) | 理論株価(円) |

|---|---|---|---|---|---|---|---|

| Base(現状) | 145 | 9,000 | 7.0% | 1.5% | 16.6 | 12.9 | 3,281 |

| 円高シナリオ | 135 | 8,600 | 7.5% | 1.2% | 13.8 | 10.1 | 2,572 |

| 強い円高シナリオ | 130 | 8,400 | 7.6% | 1.0% | 12.9 | 9.16 | 2,328 |

視覚化:円高がもたらすバリュエーション変化

(以下のグラフはDCFで算出した企業価値と株価を視覚化したものです。)

円高が10〜15円進むと、企業価値(EV)はおよそ**▲20〜30%、理論株価も3,200円→2,300円台**へ調整される見通し。

考察:単純な「円高=悪」ではない理由

- 外貨建て負債の目減り効果

円高は、ドル建て債務の円換算額を減らすため、実質的なレバレッジを低下させます。

→ ネットD/E 0.38倍という堅実な財務体質をさらに強化。 - 金利差縮小による為替ボラティリティの低下

長期的には、安定した為替環境は投資判断や配当政策の透明性を高めます。 - 非資源分野の伸長

食品・コンシューマ事業、再エネなどの内需セクターが円高耐性を持ち、全体の安定化に寄与。

結論:円高局面でも「下値は限定的」

- 理論株価:2,300〜2,600円程度(DCFベース)

- 実勢株価(3,700円前後)との差:約20〜30%のプレミアム

- この乖離は、非資源事業の成長・高ROE・株主還元の強さがもたらす「構造的再評価」によるもの。

すなわち、円高は短期的な調整要因にはなり得ますが、中長期の企業価値を根底から揺るがすほどのリスクではないと考えられます。

最後に:投資視点でのまとめ

結果的に、円高局面は「長期投資家にとっての押し目機会」とも言える。

円高=DCF上の価値減少は確かだが、

WACC上昇+資源市況調整の組み合わせでも、商社のキャッシュ創出力は強固。

自社株買い上限1兆円+配当110円という還元姿勢は、株価の“防波堤”として機能。

コメント